住房按揭贷款支持证券(RMBS)的现金流及投资风险分析

来源:网络整理 2022-07-29 11:01:21

住房按揭贷款支持证券(RMBS)的现金流及投资风险分析 鹏元资信评估有限公司 朱秋朋(小海) 年,美国一家联邦机构将住房按揭贷款集合起来构成贷款池,以贷款的还本付息的现金流为支持,发行固定利率证券,这种证券就是目前在美国、欧洲、 澳大利亚和香港广泛应用的住房按揭贷款支持证券(Mo 年底,MBS发行量的年平均增长率达到4 亿美元,余额超过4万亿美元,MBS 市场 已成为仅次于联邦债市的第二大市场。在欧洲,1 两年发行的资产支持证券( ABS) 总量仅为1 亿欧元。我国从1 年珠海高速公路有限公司发行2亿美元离岸ABS 开始,金融界 对开展资产证券化工作进行了深入的探讨。近一年来,更是经常在报纸上看到国 开行和建行将开始资产证券化试点工作的消息。据了解,在国开行和建行的试点 方案中,建行将发行住房按揭贷款支持证券(RMBS)。 资产支持证券的种类 广义的资产支持证券按照拟用于证券化资产的性质,可分为资产支持证券 ,简称ABS )和住房按揭贷款支持证券 简称MBS) 。其中:ABS 包括信用卡、汽车贷款 支持证券以及按揭债务权益(Co 简称CDO) 等。国外投资者一般将应收账款、汽车贷款和信用卡贷款等非抵押贷款的证券化 称为狭义的资产证券化;房屋按揭贷款支持证券(MBS),在香港也被称作按揭证 券,是美国、澳大利亚和中国香港等国家和地区资产证券化的主要组成部分。

MBS 一般包括住宅按揭贷款支持证券(Re 简称RMBS)和商业房屋贷款支持证券(Co mme 简称CMBS)。 ABSMBS 狭义ABS CDO 应收账款 汽车贷款 信用卡贷款等 抵押贷款权益(CL 抵押证券权益(CBO)住宅按揭贷款支持证券化(RMBS) 商业房屋贷款支持证券(CMBS) 混合型 等额偿还的住房按揭贷款的特点我们必须在完全理解投资者将获得何种现金流以后,才能评估资产支持证券 的投资特征和表现。在美国,RMBS 的资产池一般由五百到十万个固定利率、分 期等额(每月)偿还的按揭贷款构成。设计分期等额偿还的按揭贷款的基本思路 其中:MP为月还款额,B 为总借款额,r 为月贷款利率(年利率除以1 )根据月初贷款余额计算该月还款额中的现金流包括支付的利息和偿还的本金。其中: 月支付利息金额= 月初贷款余额* 月贷款利率 月本金偿还额= MP- 月利息偿还额 )随着如期缴纳最后一期月供款,贷款全部还清。例如,一份期限为1 万元的等额偿还贷款,其月还款额为7 中列出部分月份的还款情况。其中,在第1月还款中包含支付利息5 :按月等额偿还分解表(部分)单位:元 每月还款 还款月序 月初借款余额 总额 利息 本金 月末余额 100,000.00723.37 510.00 213.37 99,786.63 99,786.63723.37 508.91 214.46 99,572.17 99,572.17723.37 507.82 215.55 99,356.62 99,356.62723.37 506.72 216.65 99,139.96 7879,939.07 723.37 407.69 315.68 79,623.38 79 79,623.38 723.37 406.08 317.29 79,306.09 80 79,306.09 723.37 404.46 318.91 78,987.18 15848,850.67 723.37 249.14 474.23 48,376.44 159 48,376.44 723.37 246.72 476.65 47,899.78 160 47,899.78 723.37 244.29 479.08 47,420.70 2382,148.16 723.37 10.96 712.42 1,435.75 总借款额B=100000,月贷款利率r=0.0612/12=0.005100,贷款时间长度n=12*20=240月还款额MP=100000*0.005100*(1.005100) 360 /[(1.005100) 360 -1]=723。

37 本月贷款余额=本月月初贷款余额-本月偿还本金额=100000-213.37=99786.63239 1,435.75 723.37 7.32 716.05 719.70 240 719.70 723.37 3.67 719.70 0.00 我国的银行一般也将住房抵押贷款的偿还方式设计成浮动利率、等额偿还 (在利率相同时)。因此,以这些贷款组成的资产池(As )为基础发行固定利率的住房按揭贷款支持证券(RMBS),发行人需要承担一定的利率风险, 增加了确定票面利率的复杂性。 资产证券化的运作流程 资产证券化是一种结构性融资方式,一般首先由发起人(例如银行)设立一 个特殊目的载体(Sp 简称公司型的SPV),将拟证券化的资产通过“真实销售(T )”给SPV,或者将拟证券化的资产信托给信托公司,设立信托型的SPT ,从而实现与发起人的破产风险隔离和证券的偿付能 力,再确定拟发行的资产支持证券的结构,并由发起人或信用良好的第三方运用 各种手段和金融工具对资产进行信用增级(Cr ),确保发行人(即SPV)能按时偿付证券权益,减少违约风险。同时,由信用评级机构为拟发 行的资产支持证券进行评级,揭示该证券的主要风险,为投资者提供更多的信用 保护。

在完成这些工作后,发行人委托证券承销机构承销证券,完成证券发行工 :资产证券化运作流程信用评级 信用增级和辅助安 发行ABS转让收入 发行收入 转让收入 发行收入 债务服务费用 余值返还 清偿 清偿债务 权益清偿 发起人 原始 借款人 服务机构 SPV/ SPT 投资者 信用增级机 构和辅助机 信用评级机构 受托 管理人 真实销售(T )是指针对应收款(对银行来说,业主每月应交月供款是银行的应收款)由银行转让给SPV 或信托机构过程的设计,要基于破产保护 的目的,有效地将应收款从银行手中剥离出来。如果银行破产了,而应收款不再 属于银行而属于SPV 或信托机构,那么SPV 和信托机构仍将拥有收回应收款的权 利,证券持有人的权益基本不受影响。如果转让不是破产隔离式的销售,SPV 托机构给银行的预付款。这样,在银行破产时,证券持有人的权益就有可能受到损害。因此个人房屋贷款余额,确定资产是否已经真实销售给SPV,对资产支持证券的投资者至关 重要。 RMBS 的主要构造方式及现金流分析 RMBS 可以设立成三种结构的证券:(1 )传递证券(Mo 简称MPS )附属担保品按揭证券(CollateralizedMortgage Obligation, 简称 CMO), 也被称为转付证券;(3 )剥离证券(Stripped Mortgage-backed Securities)。

传递证券是RMBS 基本的构造方式,而后两种是由 传递证券派生出来的,因此也被称为派生的RMBS。 传递证券传递证券(MPS)是住房按揭贷款支持证券(RMBS)的一种基本结构方式。 在传递证券中,按揭贷款人(通常是银行)按质量、期限和利率等相关标准发放 贷款,组成贷款池,然后把贷款池转让(真实销售)给信托或由银行组建的特殊 目的载体(Sp 简称SPV),由信托机构或SPV把所有权 凭证(不分割贷款池)出售给投资者。发行者(通常是SPV 或信托机构)或证券 服务机构每月将借贷方的定期还本付息现金流,按契约规定扣除服务费后传递给 投资者。投资者购买了未加分割的按揭贷款池的一个份额,获得了分享按揭贷款 池产生的利息和本金收入的权利。图3 是设立一项传递证券的过程,该证券的偿 还能力由一个5 元的按揭贷款构成的贷款池的现金流提供支持。 图3:设立传递证券的过程 贷款池每月产生的现金流 每份贷款的金额为1 *净利息*按还款计划规定偿还本金 *业主提前偿还 向投资者发行传递证券 按比例分配 *净利息*按还款计划规定偿还本金 *业主提前偿还 *净利息 *按还款计划规定偿还本金 *业主提前偿还 *净利息*按还款计划规定偿还本金 *业主提前偿还 SPV 每月收到现金流 *净利息 *按还款计划规定偿还本 贷款2#贷款1# 例如,一项期限为3 元的RMBS,假设扣除服务费后的年利率为1 :RMBS等额还款表(部分) 单位:千元 月还款额 还款序号 月初本金额 总额(1 传递证券的投资者将按比例收到每期的现金流,假设投资者购买了50000 元该证券,在没有提前偿还或违约的情况下,该投资者每期将收到514.306 附属担保品按揭证券附属担保品按揭证券(CMO)是RMBS 的另一种主要结构方式。

它以住房 按揭贷款或已发行的转手证券为标的资产,在此基础上发行一系列不同期限、不 同层(级)次且依次偿还的证券。SPV 或服务公司每期分配现金流的原则是首先 支付各层的票面利息,然后将余款全部用于支付优先偿还层证券的本金,直到优 先偿还层证券的本金全部偿还完毕,才开始支付次级证券的本金(如图4 图4:设立CMO的过程 贷款池每月产生的现金流 每份贷款的金额为1 现金流分配原则层次 发行面值 利息 本金 每月支付投资者收到所有偿还的本金,直到清偿完毕 层证券清偿后,才能收到偿还的本金合计 以上述证券为例,由于A层证券的投资者将收到全部业主所偿还的本金,直 层证券本金全部偿付完毕。因此A层证券前三个月的偿付情况见下表(假设 没有出现提前偿还和违约的情况): 层证券前三个月偿付表单位:千元 月还款额 还款序号 月初本金额 总额(1 *净利息*按还款计划规定偿还本金 *业主提前偿还 贷款5000# 贷款4999# 向投资者发行 CMO 规定现金流分配的规则 *净利息 *按还款计划规定偿还本金 *业主提前偿还 *净利息 *按还款计划规定偿还本金 *业主提前偿还 *净利息*按还款计划规定偿还本金 *业主提前偿还 每月按规则分配现金流 SPV 每月收到现金流 *净利息 *按还款计划规定偿还本金 *业主提前偿还 贷款2# 贷款1# 比较可以看出,整个证券的本金偿还部分全部用于偿还A层证券。

假 设三个层次的证券的收益率是一样的(即票面利率相等),投资者甲、乙、丙分 别购买了5 层次的证券,三位投资者前三个月收到还款的情况见下表( 假设没有提前偿还和违约) :投资者收到还款比较单位:元 甲投资者收到还款 乙、丙投资者分别收到还款 还款序号 总额(1 CMO不同层次支付顺序的安排,不能降低整个MBS 的各种风险,只是将不同 的风险在各个层次中重新分配。A 层证券的持有人面对提前偿还的风险最大个人房屋贷款余额,因 为贷款池中所有业主每月还款中的本金和所有提前偿还款项都将首先支付给他 们,因而再投资风险最大;C 层证券的投资者所面对的提前偿还风险和再投资风 险最小,但利率风险和违约风险最大。 剥离证券剥离证券可以是CMO 的其中两个层次,它包括唯一本金证券(Principal-Only, 简称PO)和唯一利息证券(Interest-Only,简称IO)。 PO 证券的投资者将收到每期还款中的本金,一般以面值的一定折扣率出售 (类似零息证券),其现金流的特点一般是开始时最小,然后逐渐递增,投资者 收到的总金额等于面值。因此,业主提前偿还越快,PO 的投资者收益越高。 IO 的投资者将收到每期还款中的利息,现金流有着开始时大,然后逐渐递 减的特点,因此IO 的久期(Duration)小于PO。

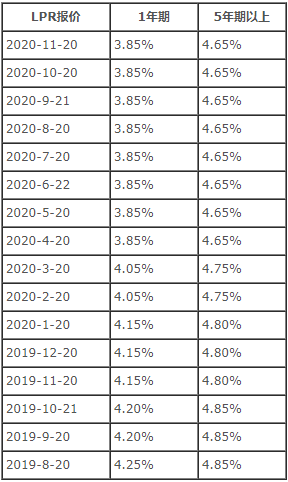

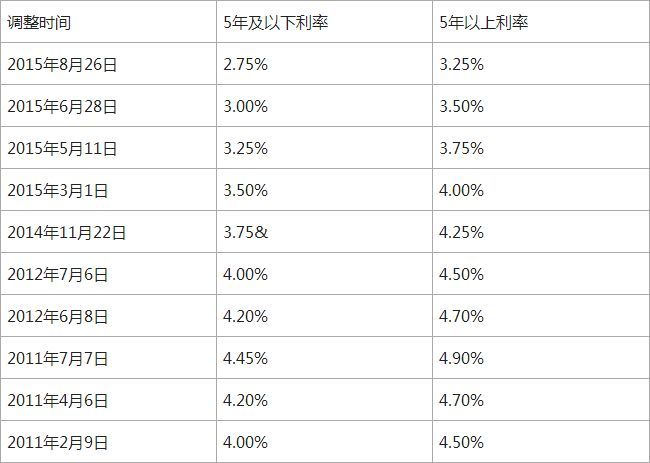

由于IO 的现金流由每月月初的本 金余额决定,因此投资IO 的主要风险在于,如果业主提前偿还的速度过快,可 能导致证券到期时所收到的现金流的总额少于开始时的期望值,甚至可能少于开 始时的投资额。 主要的投资风险 RMBS和分期等额偿还按揭贷款偿还时现金流分配的特点可以看出,业主 提前偿还贷款导致的提前还款风险,以及由于业主不能按时偿还借款所导致的违 约风险,是 RMBS 证券持有人所面对的主要风险。此外,与一般的证券一样,固 定利率的RMBS 还需面对较大的利率风险。 业主违约或提前偿还贷款,将极大地影响 RMBS 持有人的利益。因此分析导 致购房者违约和提前偿还的因素,是投资者十分重要的一项工作。影响购房者违 约和提前偿还的因素主要有以下四个方面: )当前购房贷款利率。由于我国的购房贷款利率一般实行浮动利率,因此当前购房贷款利率对提前偿还的影响主要表现在利率水平、利率走向和过去到 现在利率变化(波动)的路径。 较低的利率水平有利于增加社会购房的动力和购买力,会使二手楼交易数量 增加(住房转手频率上升),从而增加部分业主提前偿还的可能性。如果预期未 来利率会上升,则会使购房的动力和购买力降低,一般会减少二手楼交易量,提 前偿还的情况会减少;同时,预期利率会上升,会促使部分有能力提前偿还的业 主提前偿还购房贷款;此外,如果过去(从购房贷款发生至今)利率已发生多次 波动,提前偿还能力可能已经耗尽。

例如,从贷款发放时的贷款利率为1 %,许多有能力提前偿还贷款的业主可能已经早已提前偿还,现在的利率水平及未来利率的走向对提前偿还的 影响就较小了。 利率对违约的影响则相反。利率上升,会增加业主的利息负担,增加违约的 可能;利率降低到较低水平,有利于降低业主的利息负担,而且较低的利率水平 会促进经济发展,增加社会收入,这更有利于降低违约的可能性。 过手证券(MPT )提前还款风险的主要衡量指标是贷款池的平均贷款利率 (We 简称WAC),如果贷款池的 WAC 高于现行住房按揭 贷款利率的幅度越大,则预期MPT 提前还款的速度就越快;贷款池的WAC 低于市 场利率,MPT 的提前偿还速度会较低,但在这种情况下,MPT 的销售价格会相对 较低。 )资产池(或贷款池)的特点,如资产池的老化程度、住房所在地点的分布情况、借款金额与房屋价值之比(L )以及贷款合同中是否有对提前偿还的惩罚措施等。在美国,投资者会为老化的 PO 证券支付高于新贷款 池的溢价,因为他们假设老化证券的本金将会更快得到偿还。 )季节因素。在美国,春季购房较活跃,冬季交易较少,在提前偿还上,春季最高,冬季最少。我国房地产销售虽然有“金九银十”之说,但类似这种季 节影响业主提前偿还的现象不明显。

)社会经济发展情况。一般来说,经济繁荣,家庭收入增加,二手楼交易量上升,提前偿还的现象就增多。同时,家庭收入增加,家庭的金融承受能力 也会上升(在负债总额不变的情况下,负债与收入的比率降低)。如果经济衰退, 导致失业率上升,会使违约增加。此外,一些无法预计的事件,如离婚(率)等, 也会对违约产生一定的影响。 在我国,RMBS 的持有人除了要面对提前偿还风险、违约风险和利率风险外, 可能还需面临一个有中国特色的风险:银行、SPV 和服务公司无法处置违约者(不 能按时还款的业主)的房屋。一向以来,由于处置成本高(司法成本和拍卖成本 等),房屋流动性差,导致银行在执行处置违约业主的房屋方面进展十分缓慢。 另一方面, 日最高人民法院公布《人民法院民事执行中查封、扣押、冻结财产的规定》,其中第六条明确表示:对被执行人及其所抚养家属生 活所必须的居住住房,人民法院可以查封,但不得拍卖、变卖或抵债。虽然深圳 的银行业最近已相继提高按揭贷款首付比率,但这只能减少违约的可能,不能从 根本上解决处置违约者所抵押的住房的难题。如何化解法律风险,将极大地考验 银行和发行人的智慧。 参考资料: 《FixedIncome Analysis CharteredFinancial Analyst FabozziAssociates. 2.《Structured Finance—A Guide AssetSecuritization》, Stephen Wallenstein. 3.《资产证券化产品及其交易研究》,毛志荣。 4.《中国推行抵押贷款证券化的理性思考及制度安排》,汪利娜。 5.《资产证券化法律问题研究》,洪艳蓉。