沪渝两地试点开征房产税引发的宪法争议(图)

来源:网络整理 2022-08-03 11:04:19

第 36 卷 第 1 期2012 年 1 月湘 潭 大 学 学 报 (哲 学 社 会 科 学 版 )Journal of Xiangtan University( Philosophy and Social Sciences)Vol. 36 No. 1Jan.房产税立法论文,2012上海、重庆试点开征房产税何以能够通过宪法之门*欧爱民法学院,湖南( 湘潭大学湘潭411105)摘各种质疑声浪中,开征房产税违宪的观点最引人注目 。 持此观点的人认为: 开征房产税违背了法律保留原则、平等要:2011 年 1 月 28 日 ,上海、重庆两地试点开征房产税,引发了社会舆论的广泛关注,其中不乏反对之声。 在保护原则、比例原则,应当缓行。 但从专业的宪法角度而言,上述质疑值得商榷。 虽然沪渝两地所采取的举措并非尽善尽美,但仍能通过上述宪法原则的检验,开征房产税虽然对公民的财产权构成了限制, 仍处于立法裁量许可的范畴,是合宪有效的。 不过,加快税收民主化进程已势在必行。关键词: 房产税;法律保留;平等保护;比例原则中图分类号:DF2文献标识码: A文章编号:1001 -5981( 2012) 01 -0054 -06近年来,我国房价高企, 普通民众“望房兴叹”,“买房难”成为城市居民难以承受之重, 因此, 调控房价,抑制房价过快上涨,不但是一个重大的经济问题,更是一个影响国计民生的政治问题。

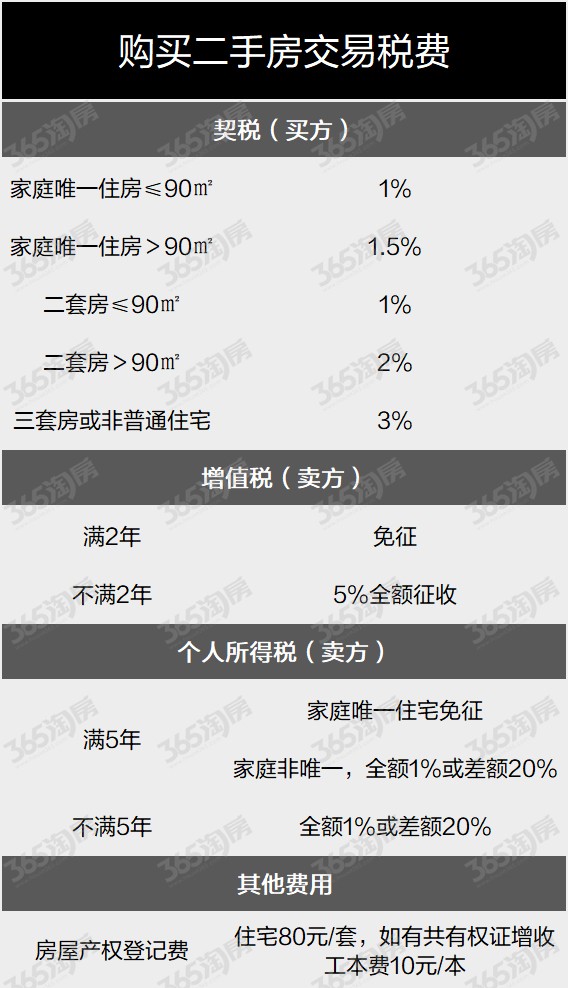

在各种调控方案中,开征房产税被认为是一个行之有效的方案。 2011 年 1 月 28 日, 在万众瞩目 下, 上海重庆试点开征房产税。 然而,一石激起千层浪,各种力量的博弈也悄然展开。 一些实务界和理论界的著名人士撰文抨击开征房产税, 高调质疑沪渝两地试点开征房产税违法、违宪, 在社会上产生了相当大的反响。笔者认为,有必要对之进行回应,否则会在一定程度上阻碍房产税在全国范围的开征进程。一、上海、重庆试点开征房产税引发的宪法争议根据《上海市开展对部分个人住房征收房产税试点的暂行办法》( 以下简称《暂行办法》) , 上海房产税的征税对象包括两类房产: 一是在沪居民家庭新购且属第二套及以上的住房; 二是非在沪居民家庭新购住房。 对于免征面积, 《暂行办法》规定: “上海居民家庭新购且属于该居民家庭第二套及以上住房的,合并计算的家庭全部住房建筑面积人均不超过 60 平方米的, 其新购的住房暂免征收房产税; 人均超过 60 平方米的, 对属新购住房超出 部分的面积,计算征收房产税。” 此外, 《暂行办法》还具体规定了退还、免征房产税的情况。 关于房产税的税率,《暂行办法》规定为 0. 6% , 如果应税住房每平方米市场交易价格低于本市上年度新建商品住房平均销售价格 2 倍( 含 2 倍) 的, 那么税率暂减为 0. 4% 。

根据《重庆市房产税改革试点暂行办法及实施细则》( 以下简称《实施细则》) , 重庆房产税的征税对象包括三类房产: 一是个人拥有的独栋商品住宅,不管存量房还是增量房,均要征税;二是个人新购的高档住房,即建筑面积交易单价达到上两年重庆主城九区新建商品住房成交建筑面积均价 2 倍( 含 2倍) 以上的住房; 三是在重庆市无户 籍、 无企业、 无工作的个人新购的第二套( 含第二套) 以上的普通住房。 关于房产税的税率, 《实施细则》 规定: 房价达到当地均价 2 倍至 3 倍的房产, 将按房产价值的0. 5% 征税; 房价达到当地均价 3 倍至 4 倍的房产,将按房产价值的 1% 征税;4 倍以上, 按 1. 2% 的税率征税。上海、重庆试点开征房产税拉开了在全国范围内开征房产税的序幕。 财政部、国家税务总局、住房和城乡建设部有关负责人表示: 沪渝两地试点后将总结经验, 适时提出 逐步在全国推开的改革方案。条件成熟时,在统筹考虑对基本需求居住面积免税等因素的基础上, 在全国范围内对个人拥有的住房45*收稿日期:2011 - 10 - 20作者简介: 欧爱民( 1969 - ) ,男,湖南武冈人,法学博士,湘潭大学法学院教授,博士生导师。

基金项目 : 国家社科基金项目“中国宪法事例分析的类型化研究”( 09BFX016) 阶段性成果。征收房产税。[1]因此, 沪渝两地开征房产税绝不是一件孤立事件, 自 然是各种利益博弈的焦点。 早在2010 年 6 月 3 日, 学者董藩发表了《国务院或地方政府开征房产税( 物业税) 均涉嫌违法》 的博文, 率先开启了开征房产税违法的争议。[2]2011 年 1 月 30日,沪渝两地试点开征房产税仅仅两天,律师陈有西在网络上发表了《上海、 重庆开征房产税为什么是违法的?》的文章,[3]正式点燃开征房产税违法的争议。 2011 年 1 月 31 日, 供职香港商报社的周刚发表了《上海重庆房产税很可能违法》的评论文章, 进一步炒热了开征房产税违法的争议。[4]2011 年 2 月10 日,上海浦东改革与发展研究院房地产经济研究中心主任李战军发表了《房产税试点根本就是违法的》的博文,[5]更是言辞激烈, 要求全国人大常委会和重庆上海两地的人大常委会撤销两地人民政府颁布的有关开征房产税的政府规章。 从表面上看, 上述各种观点只是质疑沪渝两地开征房产税违法, 但仔细分析,各种观点无不从宪法的高度进行论证,其实质是认为沪渝两地试点开征房产税违宪。

归纳各种质疑观点,主要认为试点开征房产税存在如下违宪的情形:首先,试点开征房产税违背了 税收法定原则。我国《宪法》第五十六条规定: “中华人民共和国公民有依照法律纳税的义务。” 该宪法条文规定了 税收法定原则,根据我国宪法第六十二条、第六十七条的规定,税收法定原则中的“法”仅指全国人大及其常委会制定的规范性文件, 只有得到了全国人大及其常委会的批准, 政府才能向公民征税。 房产税是在保有环节向产权人征收的税种, 属于财产税的范畴,应当得到全国人大及其常委会的立法支持后才能开征。 虽然上海、 重庆两地开征房产税得到了国务院的批准房产税立法论文,两地人民政府还分别通过了相应的政府规章— — —《暂行办法》和《实施细则》, 但也无法改变其“于法无据”的事实。 在这种情形下,沪渝两地试点开征房产税是违宪无效的。其次,试点开征房产税违背了 平等保护原则。我国《宪法》第三十二条规定: “中华人民共和国公民在法律面前一律平等……任何公民享有宪法和法律规定的权利,同时必须履行宪法和法律规定的义务。”《宪法》第五条规定: “任何组织或者个人都不得有超越宪法和法律的特权。” 上述两个宪法条文规定了平等保护原则。 沪渝两地试点开征房产税的方案存在诸多不合理的差别对待, 违背了平等保护原则: 一是存量房和增量房的差别对待。

根据沪渝两地公布的方案,上海只对增量房征收房产税,对存量房不征收房产税。 在重庆,除了独栋商品住房外,其他房产只对增量房征收房产税, 对存量房并不征收房产税。 据此,即使某人拥有的房产再多,如果是存量房,其无需缴纳房产税, 但如果是增量房, 尽管其拥有的房产只有区区两套,反而还需缴纳房产税。房产税是财产税, 应该根据公民拥有财产的多寡来决定其纳税的额度, 因此沪渝两地所出台的方案可能会导致“房产多的免税, 而房产少的纳税”的不平等现象,违背了税负公平原则, 侵犯了 公民的平等权。 另外, 在重庆, 对同属存量房的别墅, 政府只对独栋别墅征收房产税, 而对联体别墅则免予征收房产税,这也有失公允;二是高价房与普通房的差别对待。 在重庆,如果是本地居民,那么只对独栋别墅和房价超过均价 2 倍的高档住房征收房产税, 对普通房则不征收房产税。 据此,只要新购置一套高价房,公民就需缴纳房产税,但如果新购置的是普通房,尽管套数很多,价值很大,仍无需缴纳房产税。 这种不按照房产的价值, 而只按照房产的类型来征税的做法不但造成公民在税负上的不公平现象, 而且还会引导公民投资普通住房,从而提高普通住房的价格,进一步加剧普通民众的买房难问题; 三是本地居民和外地居民的差别对待。

在上海, 如果是在沪居民家庭,则只需对新购且属第二套及以上的住房征收房产税,而对非在沪居民家庭新购住房均要征收房产税。 在重庆, 对于在市区无户籍、无企业、无工作的“三无”个人新购的第二套普通住房要征收房产税,而对重庆居民则只对高档住房和独栋别墅征收房产税。 这种歧视外地人口的政策不但侵犯了公民的平等权,也与户籍改革的趋势背道而驰。再次,试点开征房产税违背了比例原则。 比例原则是立法所应遵循的一项基本原则,因此,国家可以通过立法来限制公民权利, 但不能超越应有的限度,给公民权利造成过度的负担。 虽然我国宪法并没有明文规定比例原则,但根据法治精神,该原则无疑成为我国一项重要的法治原则。 在税法领域, 比例原则具体转化为量能课税原则, 其包括适当性原则与禁止过度原则两项子原则。 首先, 房地产税的开征违背了适当性原则, 因为房产税的征收对象是房产,但在当前中国,房产的价值大部分由土地的价值构成,商品房的土地所有权属于国家,个人和单位只有使用权,因此,理应由土地所有者— — —政府缴纳房产税。 政府一次性征收了巨额的土地出让金, 还要向没有土地所有权的建筑物的所有者开征房产55税,于情于理于法都不合理;[3]其次, 房地产税的开征违背了禁止过度原则,因为根据财政部、统计局公布的数据,2010 年我国财政收入达 83080 亿元, 比上年增加 14562 亿元,增长 21. 3% ,[6]但与此同时,中国人均国民收入在国际范围处于中下水平, 人民并不富裕。

因此,通过开征房产税来增加国家税收,更是加重了人民的负担。二、上海、重庆试点开征房产税的合宪性分析宪法是国家的根本大法,具有最高的法律效力。全国各族人民、一切国家机关和武装力量、各政党和各社会团体、各企业事业组织,都必须以宪法为根本的活动准则。 因此,上海、重庆试点开征房产税必须要通过宪法之门, 方能取得“准生证”, 并在全国加以推广。 下面, 笔者针对上述种种质疑, 逐一反驳,以论证上海、重庆试点开征房产税的合宪性。1. 试点开征房产税符合法律保留原则各种质疑观点一致认为: 沪渝两地试点开征房产税没有征得全国人大及其常委会的同意, 违背了宪法所规定的“税收法定原则”, 是违宪无效的。 其实,从更为专业的宪法角度而言,上述质疑观点不能成立,沪渝两地开征房产税并没有违背“税收法定原则”。税收法定原则是法律保留原则的一项子原则,所谓法律保留原则是指一些重要的事项只能由国会通过法律来规范, 而不能由行政机关通过行政法规来规范。[7] 151但由于立法机关程序繁琐, 缺乏效率,无法迅速应对复杂多变的社会现象,为此,各国宪法无不建构了授权立法制度, 立法机关有权通过授权法案将固有立法权交由行政机关行使。

[8] 270但为了防止立法机关推卸责任, 肆意开出“空白授权书”,宪法规定立法机关在通过授权法案时, 必须明确立法目的、立法内容和立法范围,这就是所谓的授权要件明确性原则。 因此, 法律保留原则并非反对国会将自己的立法权授予行政机关行使, 只是要求立法机关在授权立法时, 必须遵循授权要件明 确性原则。[9] 14在我国, 有关征税的事项属于全国人大及其常委会的立法权限, 但根据《宪法》 第八十七条的规定,全国人大及其常委会可以授权国务院行使有关征税方面的立法职权。 也就是说, 在规定税收法定原则的同时,我国《宪法》还规定全国人大及其常委会可以授权国务院在税收的开征等方面制定行政法规。 1985 年 4 月 10 日, 全国人大常委会通过了一个范围较为广泛的授权法案— — —《关于授权国务院在经济体制改革和对外开放方面可以制定暂行的规定或者条例的决定》。 该授权法案规定: “授权国务院对于有关经济体制改革和对外开放方面的问题,必要时可以根据宪法, 在同有关法律和全国人民代表大会及其常务委员会的有关决定的基本原则不相抵触的前提下, 制定暂行的规定或者条例, 颁布实施,并报全国人民代表大会常务委员会备案。

” 根据上述授权,国务院于 1986 年 9 月 15 日制定了《中华人民共和国房产税暂行条例》, 对房产税的征收对象、征收程序、税率作出了明确的规定。为了进一步规范立法行为,2000 年 3 月 15 日,全国人大通过了《立法法》, 在进一步明确法律保留原则的基础上,该法律规定了授权要件明确性原则。《立法法》第九条规定: “本法第八条规定的事项尚未制定法律的,全国人民代表大会及其常务委员会有权作出决定,授权国务院可以根据实际需要,对其中的部分事项先制定行政法规, 但是有关犯罪和刑罚、对公民政治权利的剥夺和限制人身自 由的强制措施和处罚、 司法制度等事项除外。” 第十条规定:“授权决定应当明确授权的目 的、 范围。 被授权机关应当严格按照授权目 的和范围行使该项权力。”根据《立法法》的精神,2001 年修正的《税收征收管理法》第三条规定: “税收的开征、 停征以及减税、免税、退税、补税,依照法律的规定执行;法律授权国务院规定的, 依照国务院制定的行政法规的规定执行。”该法律进一步明确了国务院在得到全国人大及其常委会的授权时,可以通过行政法规开征新税。因此,即使在《立法法》对立法授权作出新规定的背景下,《房产税暂行条例》 的效力也是毋庸置疑的。

《房产税暂行条例》 第十一条规定: “本条例由财政部负责解释;施行细则由省、 自 治区、 直辖市人民政府制定,抄送财政部备案。” 因此, 上海、 重庆两地人民政府依据《房产税暂行条例》的相关规定, 制定试点开征房产税的实施方案完全符合《宪法》、《立法法》的相关规定,并没有违背法律保留原则, 侵害全国人大及其常委会的立法权限。 另外,1985 年的授权法案也完全符合授权要件明确性原则。 1985 年 4月 3 日,全国人大常委会秘书长、法制工作委员会主任王汉斌向全国人大及其常委会作了《关于“授权国务院在经济体制改革和对外开放方面可以制定暂行的规定或者条...