深响·财报㊲|三管齐下 中南建设软着陆调“配速”

来源:焦点财经Focus 2021-08-28 21:05:03

作者 |王迪

出品 | 焦点财经

从行业的战略判断及企业的运营思维,往往能窥得企业未来发展的前景。

8月27日下午,在中南建设(000961.SZ)2021年半年度业绩会现场,中南建设董事、总经理陈昱含给出判断:房地产仍然是一个好行业,调控的目标不是让行业成为末日,或者进行硬着陆,而是在平稳健康发展过程中软着陆。未来的存量竞争将主要取决于两点:一是经营稳健和安全,二是运营效率、产品品质和管理精度的内功。

上半年,中南建设营业收入384.8亿元,同比增长29.6%。总资产3729.9亿元,同比增长15.5%;归属于上市公司股东净利润17.5亿元,三年复合增长率17.5%;经营性现金流量净额24.1亿元,同比增加18.6%,归属于上市公司股东净利润17.5亿元。将半年报的多项指标进行排列、重构,能够发现问题。

当房企增速放缓,行业利润被摊薄成为市场共性,地产行业处在一个行业过剩和落后产能的出清再平衡过程。

她认为,随着行业规模增量逐步见顶,地产行业从百米冲刺赛跑变成一场马拉松,更讲究配速与自我节奏,需要审慎经营,防止“三高”。

当日,一同出席业绩会的还有中南建设董事长陈锦石,中南建设董事、副总经理、财务总监辛琦、中南建设董事会秘书梁洁,而会上频繁被提到的“经营审慎”、“恒心恒力”正在成为中南新的发展“标签”。

增肌

毫无疑问,调控正在倒逼行业从野蛮粗放的发展向精细化发展去靠拢,这对经营管理上和管理提质提出了更高的要求。

陈昱含认为,目前的房企面对高血压(流动性)、高血糖(去杠杆及规模)、高血脂(盈利能力)的“三高”风险问题。很显然,增肌、降糖、活血才能让企业得到良性的发展。

在业绩会上,据管理层透露,未来中南置地和中南建筑将紧密配合,发挥生产链条上的优势,将中南建筑和中南置地形成多样化取地合作的空间,捕捉城市未来发展空间优势。

中南的特点是双主业,这是其优势。与此同时,行业面对的现状是,增收不增利、政策调控持续、人口红利减少、碳达峰和碳中和要求、上游原材料价格上涨等多重因素,目前行业利润率长期仍不容乐观。

陈昱含选择的方式是,增肌练内功,通过轮动布局、合理下沉、规避热点等方式确保货地比,精细运营确保效率和全周期利润实现,通过长期产品创新和供应链建设优化成本。

仅从上半年的表现,投资方面,上半年中南建设共计获取土地41宗,总建筑面积700万平方米,与去年基本持平。在地价上,从去年同期的4412元/每平米降低至4100元/每平米,这与其审慎的投资态度及轮动下沉的投资布局有关。

在城市投资布局上,中南建设坚持深耕聚焦战略,不断完善长三角、山东半岛、珠三角及内地人口密集型核心城市布局。其中,报告期内,长三角区域贡献销售金额合计684.03亿元,占总销售金额比例高达62.8%。

上半年中南建设也加大了纳储的能力。半年报显示,期内新增项目41个,新增规划建筑面积合计699.9万平方米,同比增加1.7%,新增项目平均地价约4100元/平方米,同比下降约7.1%,新增资源40%位于长三角核心城市群。

“一方面坚持土储紧平衡战略,拿地销售比不高,这在地价和房价都受限的情况下意义重大;一方面,中南坚持主流市场、主流客户、主流产品,集系和悦系两大主力产品线都是面向刚需人群的,我们的目标是为普通人造自住型的好房子。”

截至2021年6月末,中南建设已经进入内地116个城市,共有505个项目,总土地储备建面4740万平方米,同比增加7.5%。其中长三角地区土地储备2200万平方米,占总土地储备46%。

此外,建筑业务与房地产业务齐头并进,增强了公司业务平衡和周期穿越能力,加快转型升级。期内,中南建设新承接(中标)项目合同总金额153.1亿元,同比增长3.3%。其中3亿元以上项目17个,占新增合同额的53%。

针对未来发展策略,陈昱含称审慎经营,坚持双主业,实现联动空间、卓越服务。“对我们来说,当下审慎经营是放在第一位。在平衡的前提下,我们会抓住机遇,理性投资,通过轮动的布局和合理的下沉规避掉热点的方式,以确保获地比,坚持卓越运营及卓越建设及卓越服务。

首先是卓越运营。产品研发、生产提效和供应链建设是三大努力方向。在产品研发方面,中南建设将坚持标准化及刚需自住型产品。在生产提效方面,中南置地正与中南建筑紧密配合,探索提升生产效率的创新生产方式。在供应链层面,中南建设会按照少而精、精而稳、稳而优的逻辑,与合作伙伴共谋共赢。

其次是卓越建设。中南建设会加快探索第二增长曲线,其中很重要的一环就是整合中南置地和建筑的各自业务优势,在代建和EPC领域加快探索和拓展,同时在地产开发和城市基建领域输出更多管理能力,让生意模式变得更轻更有价值。此外,要加快数字化、信息化、平台化、模块化和柔性化的生产体系打造,以更高的效率和更稳定的品质形成卓越建设能力。

第三是卓越服务。中南建设会持续推动中南服务在基础服务、增值服务和城市服务方面的能力提升,增强品牌粘性,用优质的综合服务能力为中南建设创造更多参与城市基建、城市运营业务的可能性。

降糖

一方面,通过轮动的布局增加产品铺排,另一方面,减缓企业发展增速,降低负债规避“三高”,让企业更有流通性及发展性。

陈昱含称,中南建设将防止经营风险,尽快实现“三道红线”全绿。 所谓经营风险,可以用“三高”来比喻,也就是高血压、高血糖和高血脂:控血压的重要性远高于血糖和血脂,在当前大环境下,作为资金密集型的房企,确保流动性是第一要务。

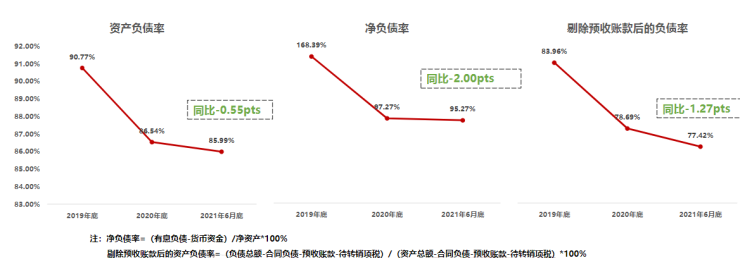

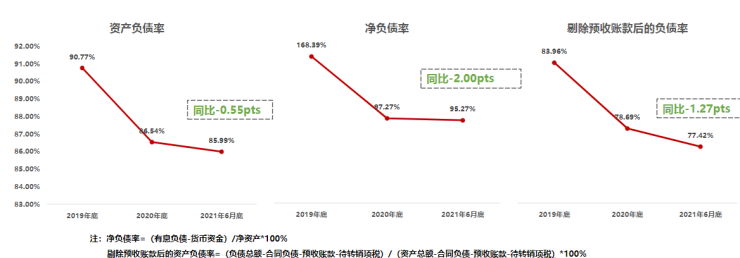

从上半年来看,中南建设降脂效果明显,截至2021年6月末,中南建设有息负债(含期末应付利息)767.6亿元,比2020年末减少31.5亿元,有息负债与年度经营规模比值进一步在行业保持最低位置。其中,短期借款和一年内到期的非流动负债209.0亿元,比2020年末减少24.7亿元,占全部有息负债比值27.23%,较2020年末下降2.02个百分点。

就有息债务结构调来看,中南建设董事会秘书梁洁表示,经过上半年调整,中南建设长短期结构更加均衡。其中,有息负债中银行贷款占比约53%,非银行金融机构贷款占比约30%,债券占比约17%;有息负债中一年内到期的各类负债209.0亿元,同比下降10.6%,在有息负债中占比27.23%,较2020年末下降2.02个百分点;现金余额269.7亿元,同比下降17.9%,是一年内到期的各类有息负债1.29倍。

坚持不依赖有息负债的发展模式,面对2021年房地产行业偿债压力加大,中南正在利用平衡的债务结构扩大安全边界。

数据显示,上半年中南建设的现金余额269.7亿元,同比下降17.9%,是一年内到期的各类有息负债1.29倍。受限资金54.2亿元,占现金的比值20.11%。扣除受限资金之后的现金短债比1.03,符合国家重点房地产企业资金监测和融资管理规则基本要求。

针对三道红线方面的管控,管理层则明确表态,三项指标将继续优化,坚定去杠杆,向三线全绿努力。在总负债规模下降的同时,债务结构同步改善,短债占比在进一步下降。同时,我们维持了较好的经营性净现金流水平,经营安全稳步提升。合约销售规模上,上半年共实现1090亿,保持稳定增长。

活血

除了提升盈利“增肌”、降低负债“降糖”减脂之外,中南建设也在进行现金流的“活血”。

针对信托类负债再获取以及政策对私募股权的限制的影响,辛琦在业绩上回应称,“信托端口很多融资是基于项目层面的,新获取的土地或者原有土地上相应的抵押品比较充足的情况,合规的情况是可以做的。由于这两年合规管控进一步严格,整体的规模在压降,但还是会根据项目的质素来决定,项目满足融资条件,问题都不大。”

针对少数股东权益的增加,他表示,更多的是并表范围的扩大和并表公司注册资本的增加。虽然一再说要加大权益投资力度,头部的信托公司专门成立了直接主动管理相关的职能或者部门,但是实际执行的力度并不是太大。

就上半年中南建设的“活血”程度来看,现金流方面,截至2021年6月末,中南建设经营性现金流入746.4亿元,是一年内到期的各类有息负债的3.6倍。经营活动产生的现金流量净额24.1亿元,同比增加18.6%,连续四年保持正值。

其中,现金及现金等价物余额215.5亿元,同比增加10.0%。截至报告期末,公司共获得银行授信总额度1835亿元,已使用授信额度410亿元,剩余授信额度为1425亿元。

除了外部“输血”,中南也强调内部“造血”。

梁洁指出,中南的未来战略将坚持,地产业务方面,将坚持大众主流住宅产品定位,提高运营周转效率,提升产品质量,努力实现合同销售合理增长,确保预售资源竣工和收入确认;在建筑业务方面,加快转型升级,提升经营质量,抓住市场机遇;增加资产实力,优化资产负债表,提升信用评级。

半年报显示,上半年中南建设销售商品、提供劳务收到的现金流入526.6亿元,同比增加30.6%;其他与经营活动有关的现金流入216.3亿元,同比减少16.7%;经营活动产生的现金流量净额24.1亿元,同比增加18.5%,持续保持正值。