中粮构建地产双平台侨福地产业务在港上市框架出炉

来源:网络整理 2022-08-09 13:01:45

9月24日,侨福企业 (00207,HK)对外宣布,向母公司中粮集团收购目标公司及股东贷款,收购总代价为141.67亿港元。收购完成后,侨福企业将拥有中粮集团旗下中粮置地所拥有的商业物业组合目标公司的股权,公司也将改名为中粮置地。

事实上,早在2012年7月控股中粮置地的得茂 (中粮集团间接全资子公司)要约收购侨福企业大部分股权后,有关中粮集团部分地产业务在港上市的框架就已出炉。伴随此次收购,中粮集团旗下的地产业务就将实现在内地及香港市场双平台战略。

近年来,选择在港上市的内地房企并非中粮一家,招商地产 、金地集团 、绿地集团、万达等公司也同样选择在港借壳上市。

对此,香港汇业证券策略分析师岑智勇认为,目前香港市场较内地融资手段相对丰富,较为低廉的融资成本是很多内地房企考虑的重要因素。

中粮构建地产双平台

侨福企业原主营业务为企业管理、投资控股以及物业投资,主要资产是位于香港中环环球大厦的部分物业。公司2013年中期业绩显示,集团6个月内的全面收入总额为110万港元。

2012年7月,得茂出资3.62亿港元收购侨福企业73.5%的股份,每股要约价为0.92港元,相较于公司7月13日1.47港元的收盘价有37.4%的折让。

至此,中粮未来将把旗下以商业地产业务为主的中粮置地注入侨福企业的意图,也浮出水面。

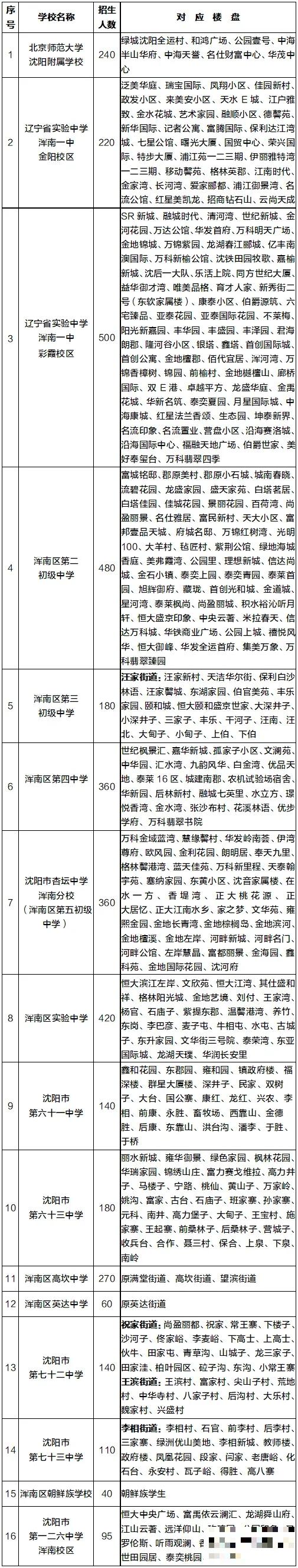

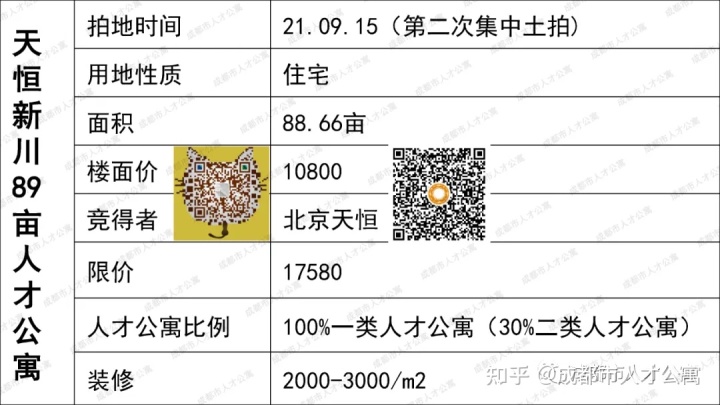

本次收购完成后,侨福企业将拥有中粮置地所持有的商业物业中目标公司的股权,包括位于成都及北京的两项综合体项目,香港及上海的两项商业物业项目,北京、南昌及苏州的四项酒店项目,三亚的一项综合旅游项目,三亚及成都三项拥有少数权益的项目。

资料显示,此次收购的目标资产自2010年起连续三年合并收益分别为人民币34.48亿元、22.8亿元和44.13亿元,2013年上半年为16.02亿元;最新资产净值为人民币115.36亿元。

对于此次资产注入,公司表示中粮置地控股有限公司,未来公司将转型成为综合体平台,专注开发、经营、销售、出租及管理综合体及酒店、办公楼及酒店式公寓等商用物业与休闲度假旅游物业。另外,此次获得的综合体与商用物业项目的强劲增长潜力也有助于扩大集团通过公司获得股权融资及债券融资,从而优化债务股权结构。

中粮集团地产业务“H强A弱”

有业内人士在接受 《每日经济新闻》记者采访时表示,中粮集团旗下有两家公司在做地产业务,一是在A股上市的中粮地产 ,还有就是中粮置地;中粮地产主要做住宅项目,但效果并不好中粮置地控股有限公司,因此单独设立了中粮置地主要做商业物业。

中粮地产最新半年报显示,公司上半年归属于上市公司净利润亏损1.09亿元人民币。

在业内人士看来,中粮地产近年主营业务没有大的起色,颇受称道的反而是多次在资本市场上出售金融资产而获利颇丰。据统计,自2011年以来,中粮地产曾四次出售所持银行及券商股权。

2011年3月10日,中粮地产发布公告称,已出售所持招商证券 1276.85万股股份,税后利润约1.1亿元。同年6月30日,中粮地产再度出售招商证券100.98万股,约产生7800万元税后利润。12月31日,中粮地产出售招商证券774.8万股,利润约为5000万元。稍事休息后,中粮地产于2013年2月出售招商证券800万股和光大银行 484万股,获利8400万元。

事实上,中粮集团曾表示将全部地产业务注入A股上市的中粮地产,如今商业物业在港借壳上市的举动也招致部分A股投资者的不满。

香港借壳潮引爆股价

中粮集团借道香港的举动其实也无可厚非。近年来,内地不断释放加强房地产调控的信号,房企融资渠道趋于单一,虽然近期有消息称将放开房企再融资,但相关政策却迟迟未能到来。

据了解,在香港上市的中海地产、华润置地等房企,在港借贷成本低至3%,而国内龙头老大万科,在内地借贷成本却高逾10%左右。

如此环境下,诸多房企也就不得不打起了自己的“小九九”。招商地产选择借壳东力实业控股 ,金地集团则借壳金地商置,绿地集团借壳盛高置地 .

诸多内地房企在港借壳上市也催生了一波相关概念的炒作。

在传出万达集团收购恒力商业的消息之后,恒力商业股价短期由0.32港元/股飙升至5.37港元/股,涨幅高达1562%。同样,被绿地集团收购的盛高置地和金地集团借壳的金地商置都在短期出现过大幅上涨。