二首房营业税免征期由5年新的税收政策有哪些变化

来源:网络整理 2022-07-14 09:06:08

2015年3月30日,央行、住建部、银监会联合下发通知,推出楼市重磅新政,二套房贷首付比例降至四成;财政部出台税收新政,二首房营业税免征期由5年改为两年,新的税收政策有哪些变化呢,下面为大家进行解读:

一、二手房年限要求降低

财政部和税务总局在2011年出台了《关于调整个人住房转让营业税政策的通知》【财税〔2011〕12号】文件,对二手房交易缴纳营业税的区分年限是5年,而现在,财政部和税务总局将这个年限缩短为2年,也就是说,以前购买的二手房要满5年才可以享受营业税免征,新政策将这一门槛降低到了2年。此前在二手房交易市场经常出现的“满五”将变为“满二”,从而大大降低购房后再出手的锁定年限要求。

二、“满2年”如何界定

根据《国家税务总局关于房地产税收政策执行中几个具体问题的通知(国税发[2005]172号)》

营业税年限这样界定:

1、房改房:以公有住房买卖契约、购房发票或收据、产权证等注明的时间,按“孰先”的原则。

2、商品房:以契税完税证、产权证等注明的时间,按“孰先”的原则。

3、继承、遗嘱、离婚、直系亲属赠与、遗失补办等方式取得的住房以原购房时间连续计算。

4、拆迁偿还、非直系亲属赠与取得的住房,以本次领证时间计算。

三、缴税发生了什么变化

在上述年限发生变化之外,税率方面等没有发生明显的变化,继续延续之前的标准,即:

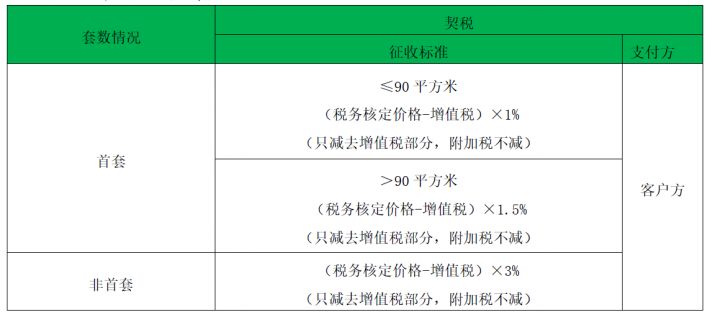

1、契税:面积在90平米以下并且是首套房的缴纳1%二手房过户免税,面积在90平以上144平以下缴纳1.5%,面积在144平米以上的需要缴纳3%。对非首套住房,不论面积大小,均按3%征收契税。

例:张某2015年3月31日购买一套89平方的商品房,价格62万元;王某3年前已购一套住房,为改善居住条件,3月31日又购买一套122平方的商品房,价格73万元,请问,张某和王某各需缴纳多少契税?

张某:首套住房,小于90平方,按1%缴纳契税。应纳税额为620000*1%=6200元

王某:非首套房二手房过户免税,按按3%缴纳契税。应纳税额为730000*1%=21900元

此次政策调整不涉及契税,仅涉及营业税及相关附加。

2、营业税:税率5%,个人将购买不足2年的住房对外销售的,全额征收营业税;个人将购买2年以上(含2年)的非普通住房对外销售的,按照其销售收入减去购买房屋的价款后的差额征收营业税;个人将购买2年以上(含2年)的普通住房对外销售的,免征营业税。

3、个人所得税,按销售额核定征收1%,或者查账征收20%, 5年以上并且是家庭唯一住房的可以免税,此次调整未涉及到个人所得税。

四、何谓非普通住宅与普通住宅

满足下列条件之一的为非普通住宅:

1、建筑面积在144平米以上。

2、小区容积率低于1.0。

3、实际成交价格高于同级别土地上住宅交易平均价格1.2倍”。

反之为普通住宅。

四:案例:100万元住宅税收差多少?

注意:普通住房和非普通住房税收不一样。

例:李某2015年1月20日购买徐某一套商品房,面积145平方,价格100万元,徐某于2012年2月购置,当时购置价为73万元,请问徐某应缴纳多少税收?若李某2015年3月31日购买,徐某又应缴纳多少税收呢?

分析:

1、李某2015年1月20日购买徐某商品房时,徐某购置时间超过两年不到五年,按财税〔2011〕12号的要求,不论是普通住房还是非普通住房,都应全额纳税。

应纳营业税及附加=100*(1+5%+3%+2%)=5.5万元

相关附加为城建税、教育费附加、地方教育附加费。

2、李某2015年3月31日购买徐某商品房时,徐某购置时间超过两年,按按财税〔2015〕39号的要求,因面积超过144平方,为非普通住房,应差额征税。

应纳营业税及附加=(100-73)*(1+5%+3%+2%)=1.485万元,少了4.015万元。

上例中若为普通住房,则新政前因未满5年应纳营业税及附加5.5万元,新政后因满两年则无需缴纳营业税及相关附加,省了5.5万元。

个税方面,由于未满5年,仍需要缴纳。